¿Cómo se prepara la sucesión de una empresa que vale casi un billón de dólares?

Los valores y la cultura de la empresa, clave en el relevo generacional en Berkshire Hathaway

Los valores y la cultura de la empresa, clave en el relevo generacional en Berkshire Hathaway

La importancia de establecer relaciones a largo plazo

Por qué la lectura nos puede ayudar a tomar mejores decisiones, personales y financieras

Planificar es clave para ganar autonomía si sufrimos una dependencia

El Retorno sobre el Capital Empleado

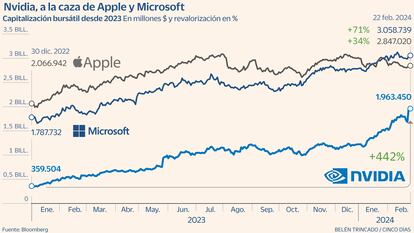

¿Es buen momento para invertir en tecnología?

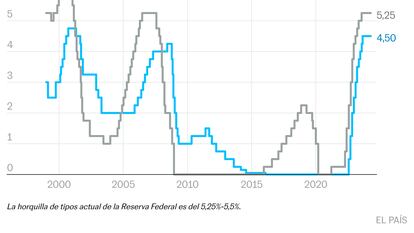

Nuestro escenario central para 2024 es de tipos todavía altos

Las mejores estrategias de inversión en IA desde la perspectiva de un desarrollador

Nueve claves definen un panorama donde la inteligencia artificial y la humanidad convergen en un ballet estratégico

La única forma de tener libertad financiera es ahorrar.

No se trata de vender, negociar o influenciar, sino de colaborar

Los mercados de deuda soberana siguen dominados por la volatilidad

Va a haber altos niveles de volatilidad y apetito por la gestión activa.

La dirección es favorable

Selectivos en renta variable

El deber de impulsar la competitividad y la sostenibilidad de las empresas a través de una mejor configuración institucional

Thierry Carcel (Vienne, 1967) es un lider optimista, positiva y agradecido. En nuestra conversación hablamos de liderazgo, del rol del CEO en la innovación y también de cuestiones muy variadas como la importancia de los valores o la felicidad

La mitad de las compañías han cambiado a su CEO en los últimos tres años

La transformación de la inteligencia artificial y su impacto en el liderazgo empresarial