¿Por qué nos estamos interesando más por la nuda propiedad?

La compraventa de la nuda propiedad de vivienda ha crecido un 11% en 2023

La compraventa de la nuda propiedad de vivienda ha crecido un 11% en 2023

Las emociones marcan las decisiones de inversión e influyen en el comportamiento del mercado

Saber los impuestos de cada producto financiero es importante, pero el ahorrador debe mirar más allá

La semana de la moda y su impacto económico

El Retorno sobre el Capital Empleado

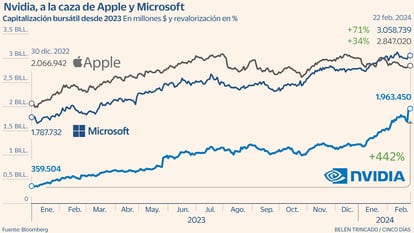

¿Es buen momento para invertir en tecnología?

Nuestro escenario central para 2024 es de tipos todavía altos

Las mejores estrategias de inversión en IA desde la perspectiva de un desarrollador

Nueve claves definen un panorama donde la inteligencia artificial y la humanidad convergen en un ballet estratégico

La única forma de tener libertad financiera es ahorrar.

No se trata de vender, negociar o influenciar, sino de colaborar

Tokenización de activos, la próxima revolución en la industria financiera.

La dirección es favorable

Selectivos en renta variable

Selectivos en renta variable

Rentabilidades reales positivas en renta fija por primera vez en diez años

El deber de impulsar la competitividad y la sostenibilidad de las empresas a través de una mejor configuración institucional

Thierry Carcel (Vienne, 1967) es un lider optimista, positiva y agradecido. En nuestra conversación hablamos de liderazgo, del rol del CEO en la innovación y también de cuestiones muy variadas como la importancia de los valores o la felicidad

La mitad de las compañías han cambiado a su CEO en los últimos tres años

La transformación de la inteligencia artificial y su impacto en el liderazgo empresarial