La música va a cambiar para bien

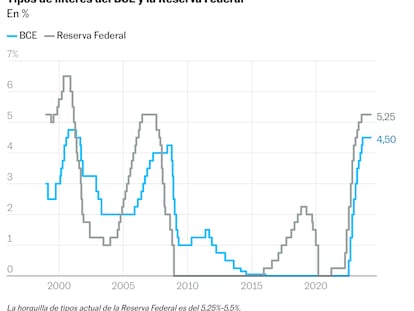

Crecimiento, inflación y tipos de interés moderados

Crecimiento, inflación y tipos de interés moderados

Los mercados de deuda soberana siguen dominados por la volatilidad

Va a haber altos niveles de volatilidad y apetito por la gestión activa.

La dirección es favorable

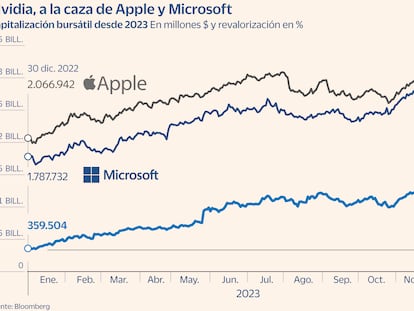

Selectivos en renta variable

Selectivos en renta variable

Rentabilidades reales positivas en renta fija por primera vez en diez años

Las tensiones en el mar Rojo son fuente de incertidumbre

Políticas monetarias relativamente más restrictivas

De camino a las rebajas de tipos de interés.

Preferencia por sectores y empresas más defensivos

Ha sorprendido la resiliencia de la economía americana

Energía y sanidad

Vuelve renta fija de toda la vida

Máximos de rentabilidad de la deuda

Máximos de rentabilidad de la deuda

Bajo crecimiento

Empresas de calidad, más que sectores

Crecimiento económico moderado

Sobre ponderamos bonos del Tesoro de EE. UU.

Recesión suave en EE. UU.

Se da la gran convergencia

Las subidas de tipos pesan en el crédito

Confianza en Europa

Cupón y dividendo para una cartera resiliente

Equilibrio entre control de inflación y riesgos para la estabilidad financiera

Cautos en renta variable